重磅突发!鲍威尔宣布美联储重大政策调整,金融市场巨震,黄金上演“过山车”行情

北京时间周四晚上21点,杰克逊霍尔全球央行年会如期拉开帷幕。美联储主席鲍威尔发表了主题为“货币政策框架评估”的讲话。

鲍威尔表示,美联储现在的通胀目标是2%,希望通胀在一段时间内“平均”增长2%,即采用“灵活形式的平均通胀目标制”,允许通胀率“适度”高于2%,以抵消疲弱期的影响。然而,他明确表示,美联储不会设定就业目标,但准备使用所有的工具来实现其最大就业和价格稳定的目标。

鲍威尔认为,新的声明反映了美联储的观点,即“强劲的就业市场”不一定会导致不可接受的通货膨胀水平。美联储的新策略是“灵活形式的平均通胀目标制”。美联储将“高度关注”促进强劲的就业市场。

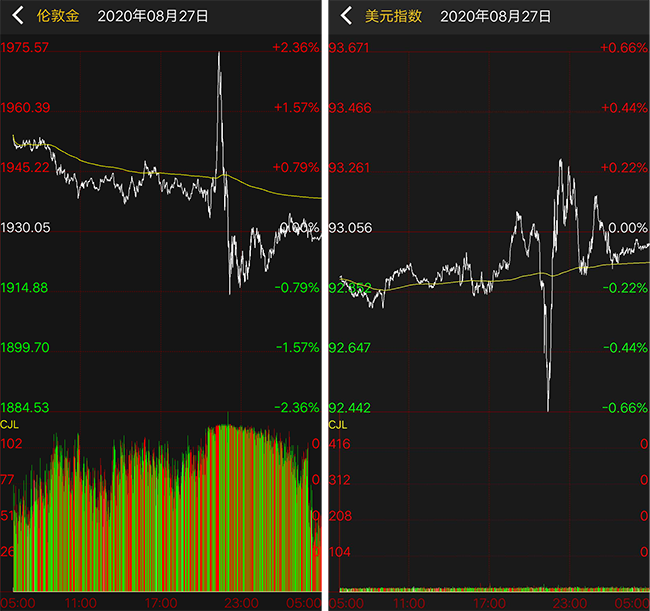

在鲍威尔讲话的影响下,国际金价再度上演“过山车”行情,现货黄金短线一度拉升近40美元/盎司,触及1976.65美元/盎司高点,但随后很快较日高回落近67美元/盎司,跌破1910美元/盎司。与此同时,美元指数短线下跌至92.41低点,但随后很快转而上涨,并刷新日高至93.34。分析人士表示,金价飙升后大幅回落的原因是鲍威尔释放的“鸽派”信号不及预期。

美联储发布长期目标的修订声明,黄金上演“过山车”行情

北京时间周四晚上21点,杰克逊霍尔全球央行年会如期拉开帷幕。美联储主席鲍威尔发表了主题为“货币政策框架评估”的讲话。

鲍威尔表示,美联储现在的通胀目标是2%,但暂时没有提供定义平均通胀率为2%的公式。另外,美联储希望通胀在一段时间内“平均”增长2%,即采用“灵活形式的平均通胀目标制”,允许通胀率“适度”高于2%,以抵消疲弱期的影响。

然而,他明确表示,美联储不会设定就业目标,但准备使用所有的工具来实现其最大就业和价格稳定的目标。他同时表示,如果通货膨胀上升到“高于目标水平”,美联储将“毫不犹豫地采取行动”。

针对2012年首次通过的“长期目标和货币政策战略声明”,周四美联储宣布对这一声明进行了修订,框架文件中比较重要的变化有:

在物价稳定方面,联邦公开市场委员会调整了其实现2%长期通胀目标的策略,指出其“寻求实现平均通胀率为2%的长期目标”。为此,修订后的声明指出,“在通胀持续低于2%的时期之后,适当的货币政策可能会在一段时间内以实现通胀在2%以上为目标。”

在最大就业方面,联邦公开市场委员会强调,最大就业是一个具有广泛基础和包容性的目标,并报告称,其政策决策将根据其“对最大水平就业不足的评估”作出;此前为“对最大水平的偏离程度”。

策略声明的更新承认了持续低利率环境给货币政策带来的挑战,在美国乃至世界各地,货币政策利率比以往更可能受到有效利率下限的限制。

鲍威尔认为,新的声明反映了美联储的观点,即“强劲的就业市场”不一定会导致不可接受的通货膨胀水平。美联储的新策略是“灵活形式的平均通胀目标制”。美联储将“高度关注”促进强劲的就业市场。

在鲍威尔讲话的影响下,国际金价再度上演“过山车”行情,现货黄金短线一度拉升近40美元/盎司,触及1976.65美元/盎司高点,但随后很快较日高回落近67美元/盎司,跌破1910美元/盎司。与此同时,美元指数短线下跌至92.41低点,但随后很快转而上涨,并刷新日高至93.34。分析人士表示,金价飙升后大幅回落的原因是鲍威尔释放的“鸽派”信号不及预期。

鲍威尔在会上发言结束后,多位重要的美联储官员也发表讲话或接受采访,捍卫此次“全员投票通过”的决定。其中,在今年拥有FOMC投票权的达拉斯联储主席卡普兰对“平均通胀目标”给出了具体解释,即美联储新版框架意味着物价可以“温和地”高于目标,可能意味着通胀率处于2.25%—2.50%之间。“但如果让通胀在3%的水平持续一年而不加息,我会感觉不舒服。”他补充道。

在他看来,“平均通胀目标”不是一个“刻板的公式”,也不是一个“承诺”。他认为通胀率可能会继续走低,所以愿意承担更多风险,对适度的通胀超过2%拥有更高承受力;随着劳动力市场恢复,必须对通胀上扬持开放态度。不过他也强调,美联储各种政策计划存在局限性,需要财政政策的配合。

同时,在2022年才有FOMC投票权、素来被称为“联储大鸽”的圣路易斯联储主席布拉德认为,美联储允许通胀在一段时间内超过2%,来弥补过去多年偏低的举动是“明智的”;鉴于美联储已经推出新策略,通胀预期应该有所上扬;美国若实现通胀目标,将对美联储的信誉具有重要意义。布拉德还称,美联储希望失业人口尽可能低,且不希望酝酿金融不稳定性。部分企业遭受新冠肺炎疫情的严重冲击,他们反弹的基础偏低。

周四,美国公布了一系列重磅经济数据。美国第二季度实际GDP年化季率修正值录得-31.7%,较上次的预估值向上修正1.2个百分点,这一修正主要反映了私人库存投资和个人消费成本的向上修正。

同时,美国劳工部最新公布的数据显示,美国至8月22日当周初请失业金人数录得100.6万人,超过市场预期的100万人;美国至8月15日当周续请失业金人数录得1453.5万人,为连续三周下降后首次增加。

美国国家经济顾问库德洛表示,到目前为止经济复苏整体符合预期,预计第三季度经济将表现强劲,希望看到更多的企业重新开业,经济可以在没有更多刺激措施的情绪下继续复苏。

截至周四收盘,标普500指数上涨5.80点,涨幅0.17%,报3484.54点;纳斯达克指数收盘下跌35.70点,跌幅0.31%,报11629.34点;道琼斯指数收盘上涨160.40点,涨幅0.57%,报28492.27点。

镍价持续触及新高

近段时间,镍价在印尼供应扰动频发与下游不锈钢行业需求坚挺的提振下强势上行。本周四,沪镍主力合约价格盘中冲上120000元/吨关口,触及去年11月以来最高水平。

近期镍供应端“风波再起”,印尼青山IMIP园区员工罢工传闻再现,同时有消息显示洪水导致印尼Weda Bay工业园(IWIP)暂停镍冶炼厂运营。“此次印尼青山IMIP园区员工罢工及劳动纠纷事件的主要诱因为园区前期辞退部分印尼员工,该事件造成余下工人工作量增加。”建信期货分析师余菲菲表示,虽然此次事件暂未对生产造成较大影响,但频发的罢工活动难免引起市场对于印尼当地镍铁生产的担忧,多头资金大举入场,推升镍价不断刷新年内高点。

近期镍基本面表现良好,三季度供需状况好于预期。国投安信期货有色研究首席车红云表示,镍矿价格高企带来的成本支撑,以及不锈钢高排产带来的需求,共同成为镍价反弹的重要因素。

首先,在镍矿原料方面,印尼禁矿后我国镍矿供应收紧,叠加上半年菲律宾生产受到疫情及雨季因素扰动,国内镍矿库存基本处于净流出状态。目前菲律宾虽加速出矿,但国内港口检疫日趋严格,再加上镍铁厂在雨季前备库热情高涨,镍矿价格居高不下,这也给镍价形成有效提振。

其次,在不锈钢消费方面,车红云表示,进入三季度后,国内不锈钢产量继续大幅回升,产量整体高于去年同期水平,300系不锈钢产量持稳高位带动原生镍消费。与此同时,印尼方面进口货源冲击不及预期,国内镍铁供应略显短缺。

最后,除了镍铁—不锈钢产业链表现偏强外,她表示三季度国内精镍进口资源有所收紧,精镍市场消费虽不济,但部分进口货源仍表现为短缺,精镍库存也并未出现累库局面。

在一德期货有色分析师谷静看来,国内缺矿与印尼镍铁未能及时补给的时间错配给了镍价这次上涨的动力。短期内来看,整个产业链势头较好叠加宏观层面的利好,镍价表现较强的概率较大。“下一个时间节点恐怕要等到四季度,也就是下游补库完成,印尼新增产能达产后有效补给国内镍铁需求的时间节点。”她提示道。

尽管镍矿端带来的支撑因素预计仍然存在,但是车红云表示,考虑到中国+印尼镍铁供应压力体现,镍价反弹空间亦将受限。同时,她认为,需求端不锈钢市场已存在一定风险,钢厂增加直供渠道,向下游产业链延伸后,不锈钢市场库存有显性转为隐性的可能。因此,她倾向于未来镍价有高位回落风险,当前价格下不宜追高。

胶价冲高回落,短期压力仍存

周四早间,国内“双胶”期价快速拉涨,其中RU2101一度触及12800元/吨,创2月25日以来新高,而后期价快速回落。截至日间收盘,RU2101报12615元/吨,NR2010报9550元/吨。

在中信建投期货工业品分析师李彦杰看来,短期内在供给存在季节性提升预期、国内现货库存仍维持较高水平的压制影响下,胶价面临一定回调压力,但从中长期来看,天然橡胶仍然处于上涨趋势之中。

从供给端来看,国内外主产区新胶产出呈现季节性提升。根据ANRPC公布的历年数据,国内外天然橡胶产出在3—4月因停割期降至年内最低,自5月开始随着产区割胶作业的展开而逐步提升,并在8—9月达到年内最高水平。

今年受新冠疫情以及干旱天气影响,多个产区开割时间出现推迟,新胶产出自6月才开始逐步提升,但由于胶工不足以及产区零星降雨影响,新胶产出较过去几年仍存在一定差距。国内产区同样受到新冠疫情以及干旱天气的影响,尤其是云南产区连续第二年在常规开割季出现较为严重的干旱,这也导致新一轮割胶时间较往年延后了近两个月时间。不过,在割胶作业启动之后,国内新胶产出出现了较为明显的季节性提升,月产量已基本恢复至往年常规水平。

从消费端来看,外贸市场继续转好支撑轮胎需求表现。他表示,进入8月份后,此前迟迟未能恢复的轮胎外贸市场出现明显复苏,前期积压订单集中交货等促使轮胎出口基本恢复至往年常规水平,其对轮胎整体销售也形成了较大支撑。同时在另外两个市场中,配套市场延续了前期的良好表现,而替换市场则表现一般,虽然有各类促销政策,但实际出货较为平淡,代理商库存压力较大。除轮胎市场本身转好外,往年夏季常见的高温限电、台风等外界因素较少出现,这使得轮企开工延续性较强,整体处于较高水平。

与此同时,作为橡胶下游需求的另一个重要领域,汽车市场在近几个月也表现出较为明显的回暖态势。中汽协最新公布的国内汽车工业经济运行情况显示,7月汽车市场产销形势总体稳定,当月产销量环比小幅下降,同比继续保持增长,其中商用车同比增速依旧明显。并且,7月国内车市“淡季不淡”的势头延续到了8月。乘联会预估,8月国内乘用车市场零售预计完成169万辆,同比增长8%。

此外,目前天胶仓单库存继续处于同期低位。他表示,由于今年国内产区受到新冠疫情以及干旱天气的影响,开割时间较往年普遍延后近两个月时间,这导致今年可供注册为期货标准仓单的橡胶数量有限,低库存为天然橡胶提供了较强的支撑。

看向后市,从短期来看,他表示,尽管国内轮胎以及汽车市场延续回暖势头令橡胶需求表现较好,交易所仓单库存维持在近四年低位亦令胶价受到较强支撑,但在新胶供给季节性提升预期以及云南替换种植指标即将下发的影响下,天然橡胶仍然面临着一定的回调压力。

从中长期来看,全年国内新胶产出由于割胶时间的缩短将大概率下降,而需求方面则随着经济复苏有望保持增势,后期天然橡胶供需矛盾将得到较为明显的改善。同时,在11月老胶仓单集中注销后,若新仓单未能及时补充,则天然橡胶仓单库存将大幅下降至逾7年低位,届时橡胶期价有望得到更强的支撑。因此,从中长期来看,他认为胶价将继续维持上涨态势。